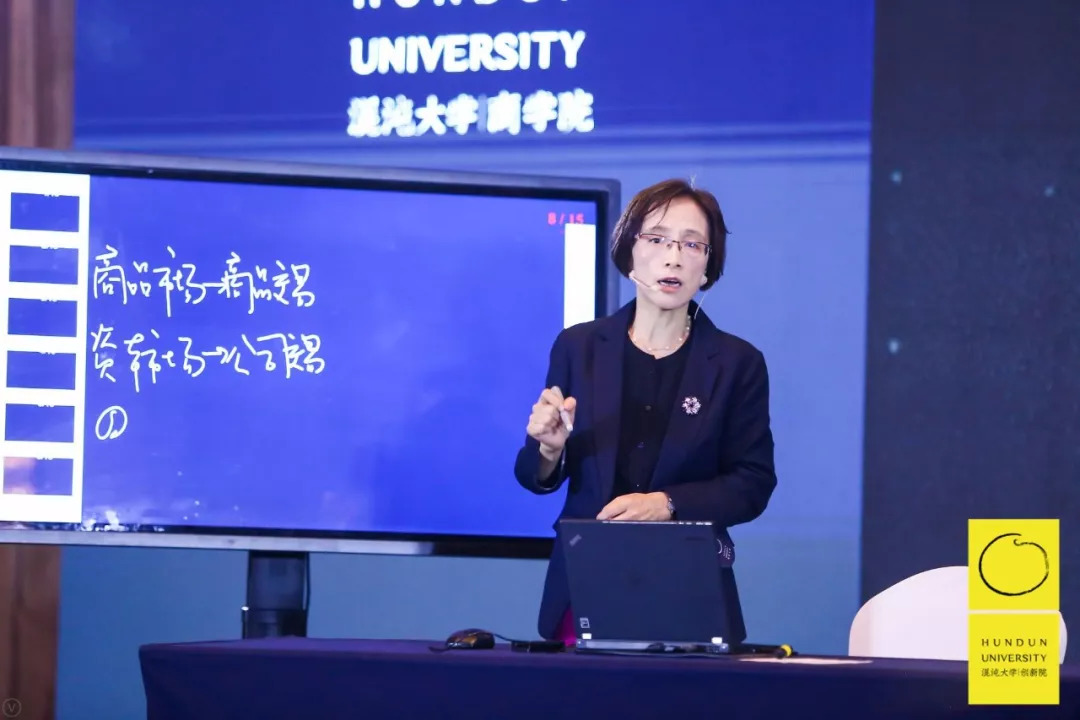

本文为陈晋蓉老师在混沌大学的部分授课内容

我想从公司融资难开始这个课程,融资是公司金融里非常重要的话题。在中国,尤其中小企业、创业型企业,融资难是一个很现实的问题。

这节课,我们先从资本的角度理清,到底什么是公司?从这个定位出发,我们再来探讨,公司融资会遇到的六大挑战;最后,针对这六大挑战,我们提出资本战略管理模型。

站在资本的角度,公司是什么?

先问大家一个问题:企业和公司的区别是什么?

企业是我们为了取得利润而形成的一个组织。一共有三种类型:

独资企业

合伙企业

公司企业

今天我们讲公司金融,显然是指公司企业。公司企业又有限责任公司和股份公司。这里我们先不做具体区分。

公司企业是一个独立的法人,享有相应的法律权利,也要承担法律责任。

而公司企业与独资及合伙企业最大的不同在于,公司企业有向社会募集资金的权利,且有双重纳税责任。即作为公司,要交与公司相关的税收;同时我们作为公司股东,在分红时也要交个人所得税。

第二个问题:站在资本的角度,公司是什么?

大家注意,我是在帮大家理清对公司的理念和定位。

第一个理念,公司是商品。更严谨地说,资本市场使公司商品化了。

作为股份公司,所有权的表现是我们的股票。当买卖股票时,本质上在买卖公司的所有权。

所以,上市、融资是卖公司的过程,而收购、兼并是买公司的过程。一买一卖,融资投资,构成了公司金融的两条主线。

所以简单来讲,公司就是商品。大家注意,这既是一种理论,更是一种理念。为什么?

经常有同学跟我讲:我把公司当孩子在养。大家想,当你把公司当孩子养,你就不能买卖了。如果你过不了这道槛,你就解决不了融资难的问题。

接着我们讲第二个理念。

仍然从问题开始:我们融资,从谁的口袋里找钱?

有人说银行,找银行借钱是负债。但你凭什么能负债?你得先有本钱。

那我们最初的本钱来自哪儿?股东(股本)。这是资金的第一个来源。

有本钱你就可以去负债。所以债权人是资金的第二个来源。

我们拿了钱,投了机器设备开始生产,最后把产品卖出去,客户付款,客户是第三个来源。

此外我们还有供应商、经销商,他们是你的上下游,也就是利益合作伙伴,企业的财务账上有应付账款、预收账款,即经营性融资,这是第四个来源。

还有谁可以给我们提供资本?政府。这是第五个来源。其实政府不仅仅提供资金,他还能提供资源和政策。比如减税,这也是一种资金提供。

归纳一下。股东、债权人、客户、利益合作者、政府都可以给企业提供资金。我们把他们打个包,叫“投资人”,这是广义上的投资人。

我要讲的第二个理念,简单来讲,叫做“跳出企业做企业”,站在投资人的角度做企业。

什么意思?如果我每天闷头想怎么赚钱,而不去抬头看路,不去整合外部投资人的资源,那是没有投资人愿意给你钱的。

只有跳出公司,站在投资人角度,你才能看清如何经营公司,如何给投资人带去收益,能给他带去收益他才会投你。

回过头来看,要解决融资难的问题,其实意味着我们要在两个市场上做企业:

第一,商品市场;

第二,资本市场。

我们不能只知道在商品市场讲利润,而不懂得跳到资本市场,从投资人的角度经营公司。

我再把两个理念强调一下。

第一,公司在资本市场上就是一种商品;第二,我们要跳出公司,跳到资本市场上来经营公司这个商品。

大家只有从理念上做出调整,才能从根本上解决融资难的问题。

公司融资的六大挑战

在商品市场上我们做的是商品交易,资本市场上我们做的是公司交易。

那我们对比下,资本市场上的商品(即公司),和我们在商品市场上经营的商品,两者有何不同?这种不同会为你的融资带来什么挑战?以及最终殊归同路的共同点又是什么?

特征1:公司是非标商品

挑战1:如何构架独有的企业文化

公司与公司最本质的区别是什么?所处行业、规模大小、组织形式都只是表象,公司之间最根本不同,是企业文化。

作为资本市场上的非标商品,你越非标、越独特,你就越有吸引力,越有投资价值。带来的挑战,就是你如何建设独有的企业文化。

特征2:三权分立才可以进行公司买卖

挑战2:如何确保公司的预期收益

在商品市场上,我们制造产品或提供服务,都有一个完工时点。这个产品制造完了,或者做一个工程,3年、10年,不管多长时间都有完工剪彩那一天。

但当我们把公司看作商品,能不能讲完工?不能。从理论来讲,公司从成立起,我们天天都在经营管理它,天天都在制造它。没法儿讲完工。

那什么时候能卖公司这个商品? 什么时候公司有投资价值了呢?

就是当你的公司做到三权分立时。哪三权?所有权、决策权、经营权。

所有要上市的公司,事实上都进行了股改。股改的意义,不仅是把其他类型的企业变成股份公司,更重要的是做到三权分立。

为什么要做到三权分立才可以买卖公司?

举个例子,假如我们这儿一位同学有家公司,自己出资、经营,但现在他想改制上市。因为大家都是同学,所以他准备先让同学们认购一部分。

但他现在还是三权合立,大家如果认购他的股份,意味着既买所有权,又买决策权和经营权,在座各位愿意认购吗?

其实就算这位同学的公司特别能赚钱,大家也不会愿意。为什么?

三权合立的情况下,这位同学卖了自己的公司,经营权也卖了,换别人经营。经营理念、战略、商业模式都可能会变,那这个公司未来还会继续盈利吗?这就不一定了。

我们所有人做投资投的是什么?是未来。我们投的,是公司未来的预期收益。而三权分立,只买卖所有权,决策权、经营权不变,是为了尽可能确保企业是持续盈利的。

所以证监会有这样的规定:一个拟上市公司,董、监、高(董事、监事、高管)发生重大变化,要延迟3年才能上市。投资人要等等看,变动后你的公司是否还能持续盈利。

而三权分立才能买卖,扔给你的挑战,是你能不能持续盈利,有没有预期收益。

特征3:买卖公司可能丧失控制权

挑战3:如何设计公司的治理结构

我们买商品通常是整体买回去。但公司作为商品可以拆着卖。可以买51%、100%,上市必须卖不低于25%的股份。

由此带来一个问题,我把股权卖掉了,我还能继续控制这个公司吗?

“万宝(万科和宝能)之争”大家有没有印象?公司的所有权和决策权可以分离,出资的不一定控制这个公司,控制公司的不一定是出资的。

这就要求大家做好权利制衡的顶层设计,也就是公司治理。如果我的治理结构没设计好,我去融资时就有可能丧失对这个公司的控制权。而你天天把这个控制权握的紧紧的,投资人也进不来。

所以,公司可以拆着卖的特征,带来的是如何设计治理结构的挑战。

特征4:公司价值存在不确定性

挑战4:未来收益的不确定性

买卖公司就像买卖商品,觉得它值才可能成交。

确定商品价值、给商品定价很容易,投入的成本加上预期利润就能出来。可公司呢?

我说过,从公司成立那天起我们就在经营公司这个商品,它的价值天天在变,可能今天上升,明天就下降了。也就是公司的价值具有不确定性。

那如何给公司这种商品定价?我们可以人为地选一个时点,假定在这个时点公司是不变的,公司不经营了,价值固定在这一点了。

而公司的价值体现在所有经营者投入的心血、时间、金钱。我们的投入在企业的财务上会呈现为有多少资产、多少收入、多少利润。根据资产利润的情况,选择一定的定价方法,在这一时点下,公司价值就可以确定下来。

时点不同,公司的价值不同,价值不同,价格就不同,融资额也就不同。所以我们有句话说,“时点是华尔街的灵魂”。

由此在经营上给大家带来的第四个挑战就是风险。

一个组织遇到的风险非常多,比如政治风险、市场风险。但在金融财务上风险指什么?指一个公司未来收益的不确定性。

我们卖公司,融资固然开心。投资人则一定会看未来的风险有多大。

特征5:价值营销

挑战5:会计报表

你们在商品市场上卖商品时,有没有去吹吹牛?

在商品市场上要讲商品营销,同理,在资本市场上,我们要讲价值营销。

价值营销的方法,比如说路演、信息披露,都是为了让投资人认识公司的投资价值。而所有价值营销中最核心、最关键的,是要看你们公司有多少资产、多少收入、多少利润、多少负债,从哪儿看?会计报表。

非上市公司,每年都要做年报。上市公司,月、季、半年、年度报表都要披露。银行给公司贷款,也要先看报表。所以,要想做好价值营销,最大的挑战在于会计报表。

特征6:产业+资本的双向战略

挑战6:需要创新商业模式

第六个需要大家考虑的问题,是商品市场和资本市场如何协同?

商品市场上,我们做强要讲产业战略。到资本市场上,要能融到钱支持公司发展,要讲什么?是不是资本战略?

但如果我们光讲资本战略,讲怎么拿钱、怎么包装。投资人会是什么感觉?你真是吹牛来了。

所以,在资本市场上,我们讲的一定是双向战略。

首先要讲清楚产业战略,如何发展这个产业、企业;如何解决前面的五大挑战:怎么有预期收益?怎么防范风险?怎么更具投资价值?更具个性?更具核心竞争力?

然后再讲基于你的产业战略,需要资金来做什么?你未来要达到的目标是什么?两个战略都讲清楚,投资人才会给你钱。

当你不考虑资本,只是在商品市场上经营,你有自己的商业模式,你只考虑产业就OK了;

但当你把金融、资本加进去,你就得创新商业模式,你要考虑产业+资本。这是融资的第六个挑战。

资本战略管理模型

我们面临的,是商品市场和资本市场这两个市场的挑战,因此,我们需要一个基于两个市场的战略规划。

今天不讲战略规划。我们先来看看金融、财务、会计联动的资本战略。大家注意我们要讲的不仅仅是资本运营,而是整个企业基于资本市场的,资本管理战略。

从资本角度看企业经营,不管行业和规模,大家忙活的就三件事:

第一,经营活动,即挣钱;

第二,投资活动,即花钱;

第三,融资活动,即找钱。

这就是整个企业的金融决策过程。那这个过程在金融、财务、会计上怎么体现呢?我们先讲财务。

财务管理

财务管理是对公司内部资本的管理,分为两部分:现金(流)管理和资金(链)管理。

>>现金流管理:供产销就是企业的心脏

整个运营管理中,会形成四大流。大家天天忙的各种日常工作是业务流,我们能数的清的是物流,大家看不见的是资本流,我们领导的是人力资源流。

我们要看的是背后的资本流。也就是供、产、销这三个主要环节背后的资本流动。

供应阶段,一个企业有机器、设备、厂房、办公楼,构成了一个企业的长期资金。我们有原材料、备品备件、低值易耗品,这是企业的储备资金。

生产阶段,生产加工、支付税费、发工资,这叫生产资金。

销售阶段,把产品卖出去,形成的是货币资金。

举个例子,到年底了,财务一般算账是150亿收入减去100亿成本费用,有50亿利润。但是,从资本角度,先不要看利润,先来看这个减号。这个减号意味着公司在2017年花掉100亿,通过减号把这100亿收回来,2018年再投入。

从这样一个资本流动的过程,我们可以把供产销理解为一个企业的心脏。由心脏所引起的资本转换、回收、再投入,就是一个企业的血脉。血脉里流动的是现金流,现金流就是一个公司的血液。这就是供产销的金融意义——让资本动起来。

>>资金链管理:内源性+外源性,“打铁还需自身硬”

但这么算也有问题。投入100亿,收回100亿再投进去,不断循环进行,企业是死不了,但也不会长高长壮。

企业像人,也必须吃饭,也就是融资,才能发展壮大。原来生产100吨,通过融资可以生产500吨,再投一次,再来一轮,慢慢就会越来越大。

这时候再看利润,利润是供产销这个心脏造出来的血液。利润有一部分会退出企业,分红、支付利息。比如50亿的利润,分10亿,剩下的再进入企业。

所以我们看,供产销经营活动也是融资行为,这叫内源性融资;与之相对,通过外部来的,叫外源性融资。

一个企业一定有自己的经营活动,有造血的盈利机制,才能从外边找资金。中国人讲“打铁还得自身硬”,就是我说的双向战略。你要先讲清楚内源性的融资行为(供产销经营活动),你才能讲外源性的融资行为。

综上,一个企业的资本流可以分为两个部分:

① 供产销经营活动构成的现金流。

② 内源性融资+外源性融资形成的资金链。

财务管理就是现金流管理+资金链管理。如果一个企业的财务管理水平高,把现金、资金管好,就可以提高运营效率,提高利润。

会计报表:所有经营行为都被量化在报表中

每年年底和年初,我特别忙的一件事就是参加各公司的年会。大家开始各种总结,个人、部门、公司。会计也要给大家总结,怎么总结?就是按照一定的会计政策,编制会计报表。

怎么编的呢?建议大家对号入座。

如果你是负责投融资的,你的经营行为就装到资产负债表里;

如果你是管市场、研发、办公室的,你的经营行为就装到利润表;

如果你是总经理,要抓全面,那你最该关注的是公司安不安全,而最大的安全隐患就在于公司的血液,即现金流量表。

对号入座,你管什么,你的经营行为就装到哪张表里。会计报表使我们的经营行为数量化了。

通过报表,回望你的运营管理,哪儿做得好,哪儿有问题,你要非常清楚。了解问题才能制定出下一年度的经营计划。透过报表看管理,这是对我们内部管理者的要求。

公司金融:从投资人角度做价值分析

对一家公司来讲,如何将外部投资人的资源整合进来,如何融到钱,就是公司金融的核心。由会计报表出发,通过信息披露,让外部投资人通过会计报表了解你公司的价值,是最基本的方式。

但是光你说投资人就会信?不会。投资人还要做价值分析。他会看你的报表,透过数据看数据背后的故事。

他得问问自己,我给他的产业投资值不值?你的产业经营具不具有核心竞争力?未来有没有预期?能不能控制风险等,也就是前面提的几大挑战。

通过报表看数据背后的故事,怎么看呢?

利润表和现金流量表呈现的是这个公司的内在价值,这是硬指标;

但光利润好、现金流好还不够,他还要看你的软实力。也就是通过供产销这个企业心脏,看你公司的商业模式是否独特,企业心脏是否健康,血液即现金流能否造出来。

此外还要看什么?你未来的预期收益。

在投资心理学中,利润表和现金流量表是让投资人心动的报表。但心动不完全等于行动,他还需要做更深入的分析,了解你的未来预期。资产负债表呈现的就是未来预期。

因此,利润表和现金流量表看的是过去,你的内在价值。资产负债表看的是未来,是预期收益,它们共同构成了公司的投资价值,也即公司价值。

大家一定要注意,我讲的不是金融,不是财务,不是会计,而是从整个企业出发,金融、财务、会计联动的资本战略,这幅图就是资本战略的管理模型。

小结

我们可以看到资本战略的管理模型由四个部分组成。分别是运营管理、财务管理、会计报表和公司金融,即:

从产业经营(运营管理)出发→形成内部资本的管理(财务管理)→按照一定的会计政策编报表(会计报表)→把这些报表披露给外部投资人,投资人进行价值分析,来决定给你投资(公司金融)。

而资本管理战略又由三个子战略形成:

① 财务战略,如何管好内部的现金、资金、资本;

② 会计战略,如何编制报表披露信息;

③ 金融战略,如何整合外部资源。

总的来讲,资本战略的管理模型由一条纵贯线(资本管理系统)+三大子战略(会计战略、财务战略、金融战略)构成。

后面几节我将为大家仔细讲解每一个子战略的重点,和各个子战略间的相互关系。

谢谢大家。

本文转自微信公众号“混沌大学”,作者陈晋蓉,清华大学经济管理学院教授。文章为作者独立观点,不代表芥末堆立场。

2、芥末堆不接受通过公关费、车马费等任何形式发布失实文章,只呈现有价值的内容给读者;

3、如果你也从事教育,并希望被芥末堆报道,请您 填写信息告诉我们。