▲Greenlight 称自己的产品是“家长制造”,团队成员绝大多数都为人父母。

美国案例

面对与日俱增的亲子消费场景及儿童收入来源,未成年人理财问题日益凸显,一场家庭财务管理浪潮方兴未艾。

进军少儿理财切入家庭金融的垂直领域不失为一条独特的路径,但想独领风骚,势必经过大浪淘沙。先行者之一美国Greenlight兢兢业业,落地了“三步走”策略——推出父母控制亲子智能移动支付系统实现种子用户积累,发力少儿金融素养教育建立家庭财智生态,旨在成为家庭金融理财解决方案综合供应商。

对善于捕捉家庭科技金融市场机遇的各路玩家而言,本文拆解的Greenlight在市场试水、产品设计、金融安全体系、变现模式验证、技术护城河开凿等方面均可提供极有价值的参照。此外,《亲子商业志》还为专业读者在全球范围内独家搜罗盘点了5款同类科技金融产品:美国Current和BusyKid、中国小钱钱、英国 goHenry和澳大利亚Spriggy。

Greenlight 创立于2014年,总部位于美国佐治亚州首府亚特兰大。

创始人兼 CEO Tim Sheehan 在投身大众金融市场前一直深耕金融科技,经历颇丰:例如,在财经门户雅虎财经(Yahoo!Finance)负责产品开发,在个人金融应用软件平台 Yodlee 担任高级副总裁和总经理,在金融技术解决方案提供商 Fiserv 担任产品高级副总裁。

身为四个孩子的爸爸,Tim Sheehan表示,他和妻子很少使用现金,现金短缺往往给发放零花钱带去不便。结合Tim 团队面向一千多个美国家庭做的调研结果,儿童零花钱管理难题普遍存在,一套数字化解决方案呼之欲出。“我们深知教育孩子做出正确理财决策、明智花钱存钱和赚钱的重要性,” Tim Sheehan在接受外媒收集时表示。

一站式零用钱解决方案

Greenlight 于2017年1月推出重磅产品——聚焦儿童、青少年和大学生群体的家长控制智能借记卡 Greenlight Card 及配套应用,并于2018年10月推出2.0版移动应用。

据Tim Sheehan介绍,虽然Greenlight借记卡对用户无年龄限制,但其主要用户是8到18岁的青少年,平均年龄12岁左右。

Greenlight 万事达借记卡通过合作伙伴社区联邦储蓄银行(Community Federal Savings Bank)进行发行。社区联邦储蓄银行是美国联邦存款保险公司(Federal Deposit Insurance Corporation,FDIC)的会员机构,这意味着 Greenlight 用户的存款受到美国联邦存款保险公司的保障。

《亲子商业志》简要梳理产品亮点如下:

1. 版本

同名应用软件与 Greenlight 卡片配套使用,支持安卓和苹果系统,提供双亲和子女两个版本。

2. 评价

Greenlight 在苹果应用商店的评分为4.8分,在Facebook评分为4.6,在 GooglePlay 的评分为4.5分。

3. 基础功能

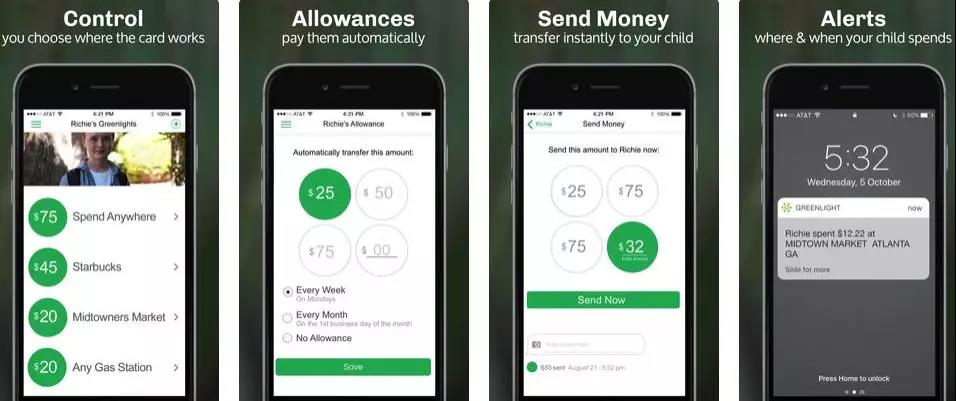

○ 父母可通过应用软件预先设定并即时管理孩子的消费,而孩子则可以通过应用来查看余额和消费限制。当孩子用借记卡消费时,父母会收到系统的实时提醒;

○ 父母给孩子的零花钱被分为两大类别:一类可以在任何地点消费,另一类则只能在父母允许的地点进行消费。父母可以对这两个类别的零用钱金额随时做出更改;

○ 父母在 Greenlight 的款项操作能即时到账;

○ 当消费需求超出金额限制时,孩子可以向父母发出请款需求。父母在收到实时提醒后选择同意或拒绝;

○ 父母可以从快捷选项中选择或输入任意金额,也可以由系统自动汇入特定金额的零用钱。Greenlight 应用软件还提供详实、按类别划分的消费记录,并按月度出具消费报告,帮助父母分析孩子的消费情况。

○ 为顺应手机消费的趋势,Greenlight还开发了 Apple Pay 功能。孩子无需一直携带卡片,从而降低了卡片丢失或被盗的风险。

▲父母可以随时为孩子的 Greenlight 借记卡注入资金,还可以设定零用钱金额后由系统自动转账。

▲Greenlight 2.0版界面

4. 特殊功能

理财教育功能

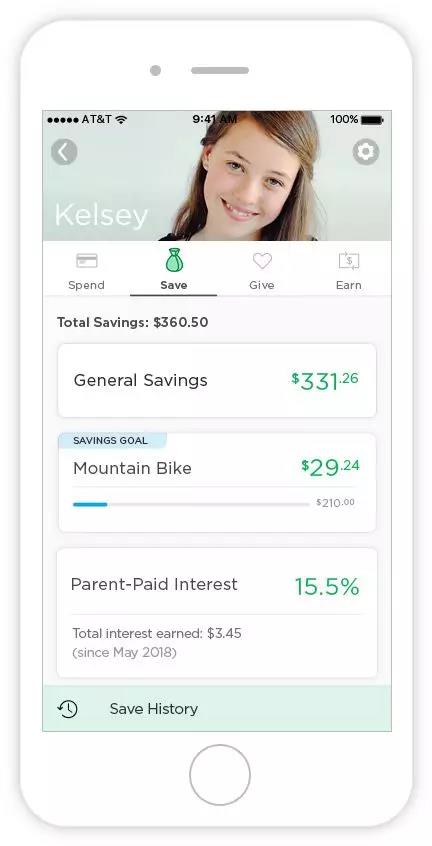

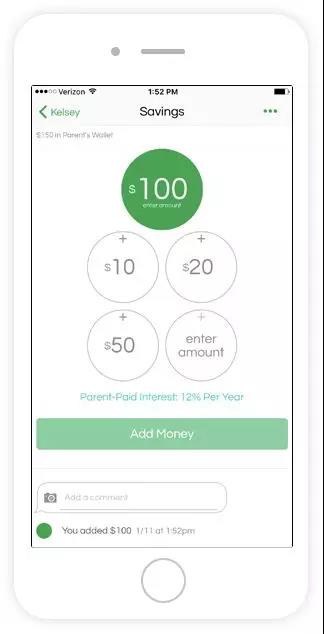

Greenlight 2.0版推出教育功能, 激励儿童为其个性化需求建立储蓄目标,例如购买新单车、手机、游戏或旅行。为鞭策孩子存钱,家长还可以设置任意额度的“家长支付利息”,有效缓解银行利率偏低无法驱动儿童养成良好理财习惯的客观问题。

ATM取款功能

Greenlight 2.0版支持儿童在ATM终端进行取款,家长可设置取款限额。

奉献功能

此功能支持儿童在将资金存储到“奉献”区,发扬友善精神和同情心,进行公益捐赠或在非盈利机构进行消费。

5. 使用范围

Greenlight 可在包括中国、日本、英国、加拿大、芬兰等120多个国家使用,方便孩子在境外进行消费,且无需支付跨境交易手续费。

变现做减法,技术做加法

1.一口价收费,征服全家用户

相比银行借记卡极为复杂的收费条款及在使用过程中随时可能产生的转账费、取款费、透支费、滞纳金等,Greenlight 借记卡采取极简收费模式——以家庭为单位收取4.99美元月费,除此之外无其它费用。家庭用户包含父母双方及5个以内的青少年账户。在正式收费以前,全家人可免费试用30天。

创始人 Tim Sheehan 坦言,之所以没有选择根据交易额按比例收取手续费,是因为考虑到孩子的消费金额并不高;而不按卡片数量收费,是为了鼓励父母双方协同管理孩子们的账户,让一家人全部参与进来。他表示,正是这个既面向全家又足够单一的收费模式,帮助他们快速占领市场。

Tim Sheehan 透露,Greenlight 的用户量正以每两月翻一番的速度增长。2017年1月上线后,Greenlight 在两周内获得1200个用户,6月份达1万用户,到8月份用户增长至2.5万。Tim Sheehan告诉《纽约时报》,截至2018年10月,公司已积累了20万付费用户。《亲子商业志》测算,Greenlight去年的营业收入超过120万美元。

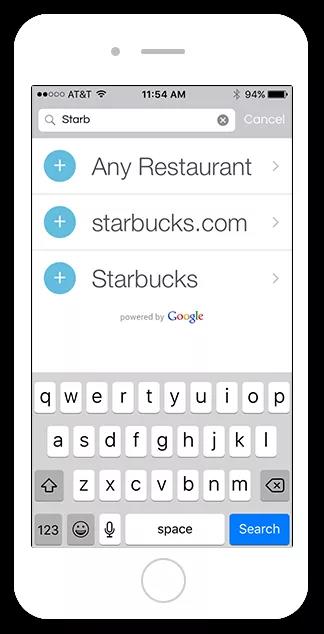

2.独家技术壁垒:让父母管控子女消费场所

让 Greenlight 保持较低获客成本的另一原因,是父母在其它平台无法享有的消费地点管控功能。

Greenlight 号称是世界唯一一家实现消费店面控制(store-levelcontrols)的智能借记卡片。只有父母选定的商店或线上平台,Greenlight 卡片才能正常消费。

▲允许父母为孩子指定信赖的消费地点,这一管控权对父母而言难能可贵。

在用户体验方面,Tim Sheehan 强调,Greenlight 卡片不会因为店面识别环节而导致付款延迟。他描述道:“当孩子刷卡时,交易信息传递到 MasterCard 网络,到达 Greenlight Card 处理器。Greenlight 服务器通过父母的设定来判断是否同意此项付款操作,整个过程只需要几秒钟。服务器、手机应用和借记卡紧密联系、快速处理,保证卡片使用顺畅。”

店面级控制也在一定程度上增加了安全系数。父母通常只为孩子解锁几家商店,而商店的选择只有父母和孩子本人才能知晓。万一Greenlight 卡片遗失,不会面临被肆意消费的风险。父母通过Greenlight 选择商店、选择消费类目、设定消费限额,基本实现了对孩子消费行为的精准控制。

相比之下,紧步 Greenlight 后尘推出 Visa 亲子智能借记卡的金融科技创新品牌 Current 允许父母设定消费类目,但在店面控制方面略显笨拙。只有孩子在某地点消费后,父母才能屏蔽该商店,这在一定程度上限制了父母的控制权。

关于“店面级控制”如何实现,Tim Sheehan 表示该技术是 Greenlight 公司的商业机密。Greenlight 在官网中描述道,这项“店面级控制”技术由四个独立的专利联合保护,竞争对手难以提供同样的功能。正是依靠此项技术壁垒,让 Greenlight 在智能亲子借记卡企业中脱颖而出。

3.高增长+护城河=高估值?

毫无意外,用户量迅速增长、拥有较高技术壁垒的 Greenlight 吸引了资本的强烈关注,在一年连融两轮,总金额高达2750万美元。

2017年5月,Greenlight 获得750万美元的大额种子轮融资,由加拿大风投公司 Relay Ventures 领投,其它投资方包括专注金融科技领域的TTV资本、Social Capital、NEA(New Enterprise Associates Inc.)、Boom Ventures 和 Tech SquareLabs。此轮融资被用于团队建设,建立用户数据库。

2018年2月,Greenlight 宣布获得2000万美元A轮融资,由参与种子轮融资、产业型资本TTV领投,原有投资方 NEA、Relay Ventures 继续参与投资。新入局的投资方包括亚马逊风险投资基金 Alexa,前身为通用汽车金融服务公司的 Ally Financial, SunTrust Bank, NBKCBank 和 Canapi。新一轮融资资金将帮助 Greenlight 扩充团队,开发更多金融创新解决方案。

TTV资本合伙人 Tom Smith 表示,Greenlight 这款家庭友好产品的受欢迎程度足以显示其背后的增长价值,这也是其吸引投资的重要原因。

亚马逊 Alexa 基金总监 Paul Bernard 相信,Greenlight 为父母提供有效的工具,让孩子积累必备的财经素养,这种用户为本的产品策略是吸引我们的原因。亚马逊 Alexa 基金的投资案例包括智能恒温器制造商 Ecobee、智能语音对讲机制造商 Nucleus、Wifi 企业 Luma等。

Ally Financial 首席战略官 Dinesh Chopra 表示,Greenlight 与 Ally Financial 致力于全方位提高用户财经素养的目标一致,双方未来将协同为家庭提供金融解决方案,帮助孩子养成良好的金融管理习惯。Ally Financial 旗下免费在线金融教育平台 Ally Wallet Wise 已在亲子领域有所布局,如通过提供数字儿童读物 Planet Zee and the Money Tree 帮助孩子积累金融常识。Ally Financial 未来将携已推出线上银行业务的 Ally Bank、智能投资理财顾问平台 Ally Invest 打出智能数字金融产品组合拳。

蓄势发力金融素养教育

2018年1月,公司推出教育工具Greenlight Savings——在 Greenlight 软件内开发的一款由父母支付利息的理财小工具,让孩子通过储蓄来观察资金的波动,了解利息的概念。不同于传统低利率的储蓄账户,Greenlight Savings 允许父母将利率放大,让孩子真实地看到存款金额的增长。

▲Greenlight Savings 的利率由父母设定,并由 Greenlight 定期自动划款。Greenlight 创始人TimSheehan 给孩子设定的基本利率是12%。Sheehan 表示,通过放大利率,孩子能直观体会到储蓄的奥秘。

增加储蓄功能后,Greenlight 跳脱借记卡的单一角色,逐步向储蓄、信用、投资等理财综合服务延伸。

公司官方去年6月发布消息称,Greenlight儿童用户在储蓄账户中共存储超过100万美元,约为其实际家庭财富的8.4%,而美国家庭平均储蓄率仅为2.8%。

Greenlight 创始人 Tim Sheehan 表示,Greenlight 致力于成为家庭金融理财综合解决方案供应商,帮助父母培养高财商的孩子。在鼓励孩子理性消费的基础上,Greenlight 用户可以通过储蓄、投资等方式获取回报并了解信用、预算等概念。

Greenlight 用户急剧增长的背后,也暗示着父母渴望孩子培养独立财经素养的刚性需求。由世界经济合作与发展组织举办的 PISA(国际学生评估项目)财经素养测试显示,二成以上美国青少年金融基础知识严重欠缺。家长迫切希望,孩子在做出财务决定之前能储备充足的金融常识。

未来,Greenlight 将进一步向金融教育延伸。A轮融资达成后,Greenlight 将依托投资者之一 Ally 金融公司的在线教育平台 Wallet Wise,为用户推出线上金融课程、书籍、工具等教育资源。

亲子理财产品科技化、智能化成标配

尽管 Greenlight 让父母随时随地远程控制子女的消费行为,希望因此磨练孩子的独立财经观念,但有金融专家表示,这种控制功能未必能帮助孩子实现真正的独立。

《聪明妈妈,有钱妈妈》作者、美国个人理财专家 Kimberly Palmer 评论道,Greenlight 在防止孩子过度消费方面或许有帮助,但她同时提醒“这种消费工具对消费有诸多限制,未必能带来真正意义上的消费独立。”Kimberly Palmer 认为:在花钱方面,孩子依然需要犯错,买贵了、花多了、买了不需要的东西……这些大大小小的错误,会教孩子学会使用金钱,且在中小学阶段,犯错的成本还不至于太高。

即便如此,越来越多的创新企业开始聚焦于家庭数字金融解决方案,在全球掀起了一股智能化旋风。

《亲子商业志》在此特别盘点其中最具代表性的几款产品:

Current(美国)

金融创新企业 Current 在2017年5月发布了带父母控制功能的Visa借记卡。继3月份获得360万美元种子轮融资后,Current 于10月获得500万A轮融资。

Current 先于 Greenlight 开通了 Apple Pay 功能。收费政策较 Greenlight 略显复杂,两个孩子每月服务费为4美元,每增加一个孩子收费1美元。

Current 借记卡与 Greentlight 功能类似,父母可以设定消费限额和类目,如零用钱管理、储蓄和捐赠选项。相比 Greenlight,Current 提供 ATM 取款服务,没有店面控制功能。据美国科技媒体 TechCrunch 报道,父母不能预先选择消费地点,只有孩子在某地发生首笔交易后,父母才可以选择屏蔽该商店。

BusyKid(美国)

位于美国凤凰城的 BusyKid 创立于2011年,致力于为父母和孩子提供家务和零用钱管理。

父母提供家务清单,并为每一项家务提供劳务费。孩子可以通过完成家务来挣钱、存钱、消费和投资。父母需要绑定银行账户,每周自动为孩子“付工钱”。

BusyKid 的软件使用费为每家庭每年14.95美元。家长还可以选择为孩子开通 Visa 借记卡,每张卡片每年收费5美元。

小钱钱(中国)

“小钱钱”是来自少儿财智教育公司横琴小钱班克信息科技有限公司的首款智能少儿消费卡产品,帮助孩子培养储蓄意识,学习应对财务挑战。

位于广东珠海的小钱班克于2017年先后获得中谷控股的数百万元种子轮投资和永桐资本领投的数千万元天使投资。

“小钱钱”旨在通过少儿消费卡、家长及儿童端应用软件打造6岁以上少儿财智养成解决方案。目前,“小钱钱”移动端应用已上线公测,但小钱钱卡尚未正式上线。

goHenry 卡(英国)

创立于2012年的 goHenry 是为青少年提供消费金融解决方案的英国科技金融公司,为6至18岁的儿童提供带家长控制功能的 Visa 预付费借记卡。家长通过应用软件来设置消费规则、定期零用钱转账。当孩子进行消费时,家长会收到实时提醒。

Spriggy(澳大利亚)

来自澳大利亚的 Spriggy 从2016年开始投放市场,已经积累了两万以上的用户。Spriggy 银行卡由澳洲金融机构 Beyong Bank 提供支持,提供配套的移动应用程序,面向8到18岁的青少年家庭提供服务,提供即时提醒和父母远程管理。

参考文献:

[1] Connie Loizos. (2017.2.3). Greenlightis a debit card for kids that parents manage from their phones. Techcrunch.com.

[2] Jaime Toplin. (2017.6.6). Greenlightfunding solidifies kids' debit trend. Businessinsider.com.

[3] Amber Murakami-Fester. (2017.7.16).Trust, but verify: Keep an eye on your college kid’s spending.Nerdwallet.com.

[4] Benzinga (2017.9.7). Want To Give YourKids Money, But Also Want To Know Where They Spend It? There's An App For That.Nasdaq.com.

[5] Leslie Albrecht. (2017.9.9). This debitcard lets parents control where and how much their kids spend. Marketwatch.com.

[6] Carlos M, Gutierrez Jr. (2017.8.31).FinTech Can Help Increase Financial Literacy.Huffingtonpost.com.

[7] Tatjana Kulkarni. (2018.1.10). Fintechfor Kids: How Startup Greenlight Financial Teaches Kids about Compound Interest.Bankinnovation.net.

[8] Tatjana Kulkarni. (2017.9.20).Gamification in Fintech: How Startup Greenlight Financial Intends to Use It. Bankinnovation.net.

[9] Ann Carrns. (2018. 10.5) Children’s Allowances in a New Form: Debit Cards Linked to Parents’ Phones. New York Times.

本文转载自微信公众号“亲子商业志”,指导李筱姝,撰文付瑞娟、肖溯,统筹林兰枫。文章为作者独立观点,不代表芥末堆立场,转载请联系原作者。

来源:亲子商业志