图源:Unsplash

近日,欧洲教育科技风投Brighteye Ventures发布The European Edtech Funding Report 2024,总结分析2023年全球及欧洲教育科技的投融资情况。由于政策影响,中国的投融资数据变化较大,本次报告未将中国计算在内。

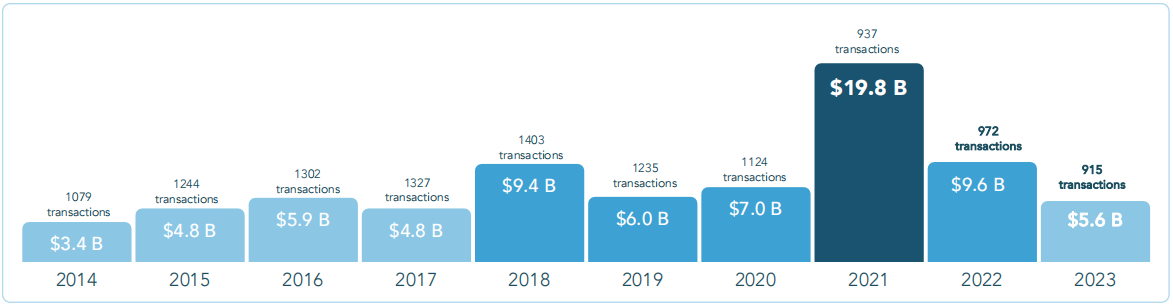

全球教育科技融资56亿美元,同比下降42%

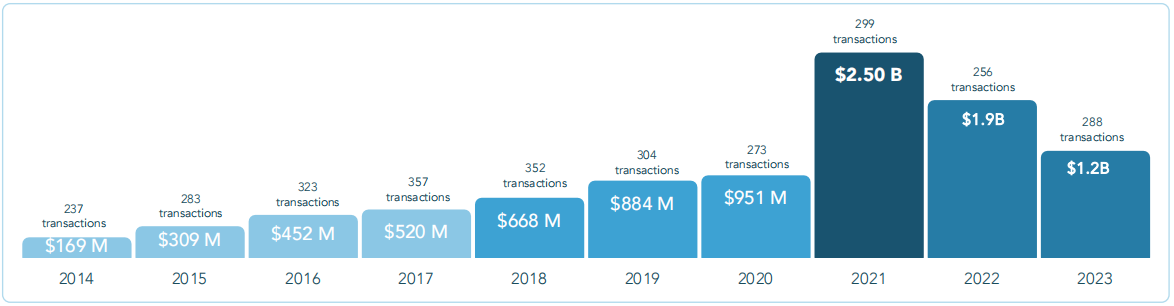

2014-2023,全球教育科技融资额和交易次数

2020年至2021年,全球融资规模激增,但随着宏观大环境收缩,2022年出现大幅下降,这种情况持续到2023年。教育科技融资额的下降与更广泛的市场保持一致,包括医疗科技在内的行业也经历了这种局面。例如,2023年,全球只有87家初创公司跻身独角兽阵营,比2021年的782家下降了89%,是自2014年以来的最低值。

从这些数据中可以捕捉到一个积极的方面,即交易次数与去年大致持平,2023年为915笔,2022年为998笔。Brighteye相信,风险投资和私募股权的大量资金将引领全球教育科技在2024年实现复苏。

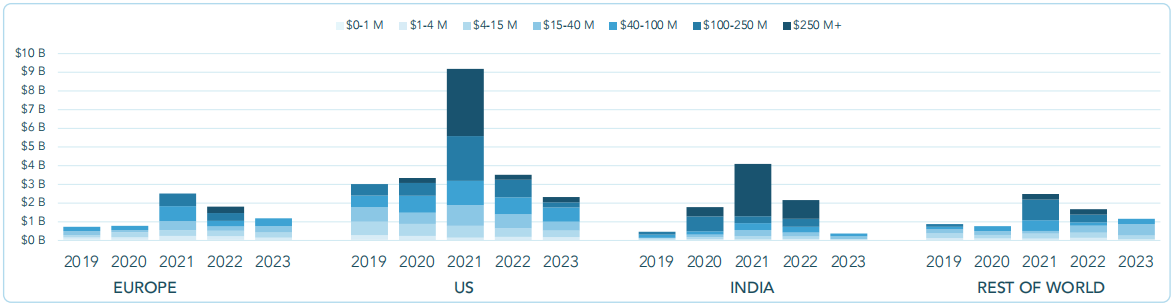

2019-2023,全球不同地区单笔融资规模分布

全球所有地区的融资金额都有所下降,最显著的是印度,欧洲和美国的降幅相似,分别为37%和40%。

欧洲和世界其他地区2023年的投资水平都超过了2020年的水平,而美国和印度则明显落后于2020年。欧洲和美国风险投资的差距在2023年缩小至10亿美元,2022年和2021年分别为17亿美元和68亿美元。

有趣的是,下降幅度最小的是中东和北非地区,2023年比2022年下降了26%。降幅最大的是拉丁美洲地区,2023年比2022年下降了60%。

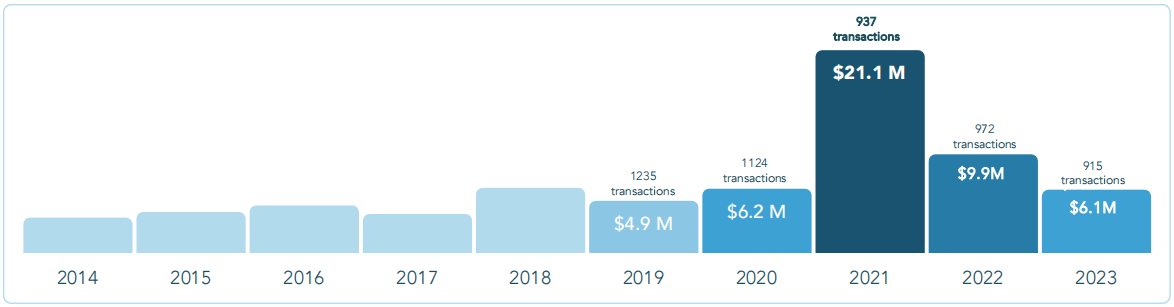

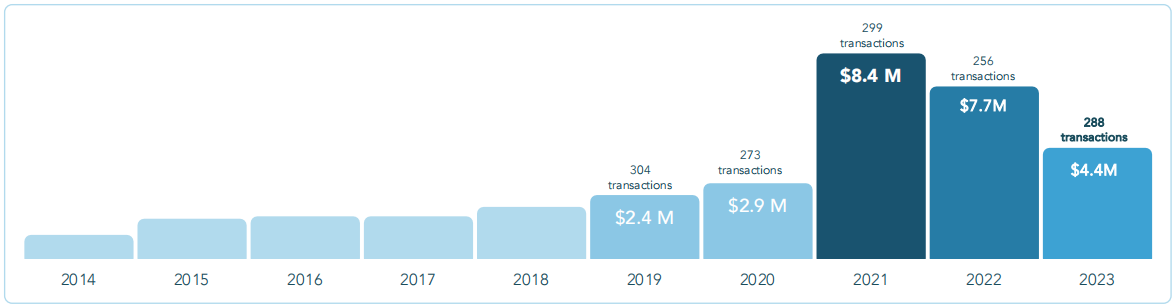

2014-2023,全球单笔平均交易规模

2022年,全球单笔平均交易规模大幅下降,从2021年的2070万美元降至2022年的920万美元。2022年至2023年进一步下跌至610万美元,与2020年的平均交易规模几乎相同。

整体来看,交易次数变化不大,与2021年和2022年相比,2023年的交易次数略有下降。

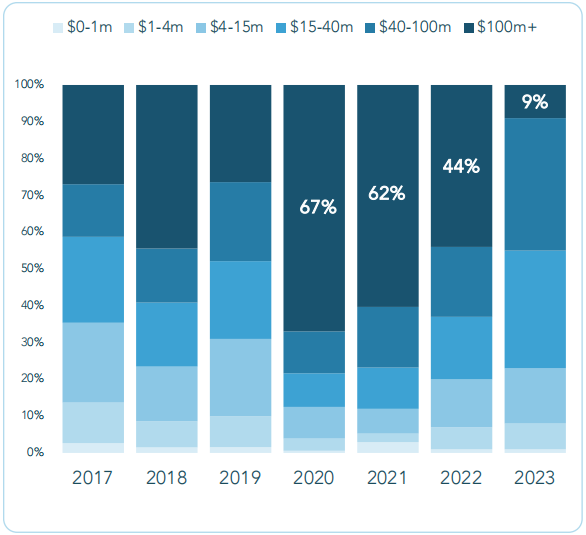

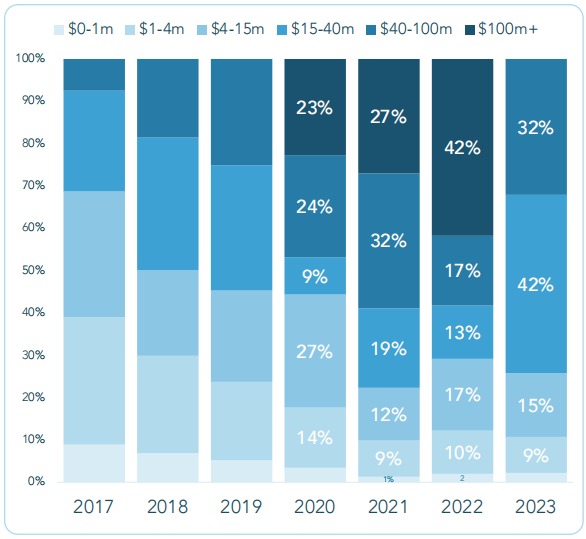

2017-2023,不同规模的交易在总交易次数中的占比

2023年的交易活动反映了2020年时的趋势,教育科技领域通过大规模轮次获得的资金在减少,相反,通过小规模轮次获得的资金在增加。通过1亿美元以上的轮次获得的资金所占的比例已从2021年的67%降至如今的9%。

这既反映了早期交易的强度之高,也体现出后期交易的减弱程度。这是后繁荣时期的典型情况,在后繁荣时期,轮次规模和估值都会下降。观察上图中交易规模的底端,55%的资金是通过4000万美元以下的轮次获得的,比2022年的水平增加了18%。

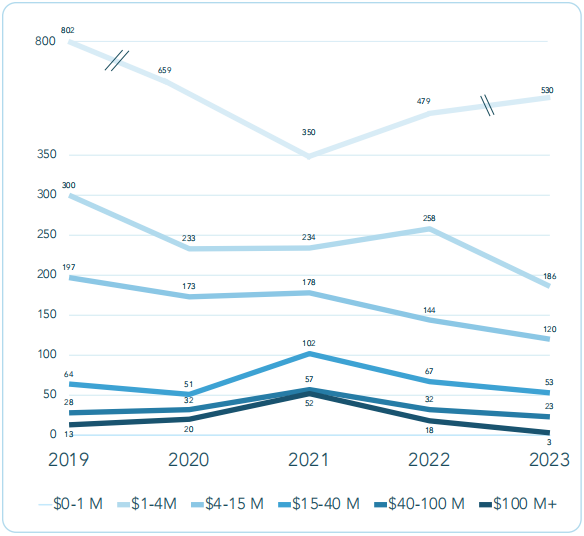

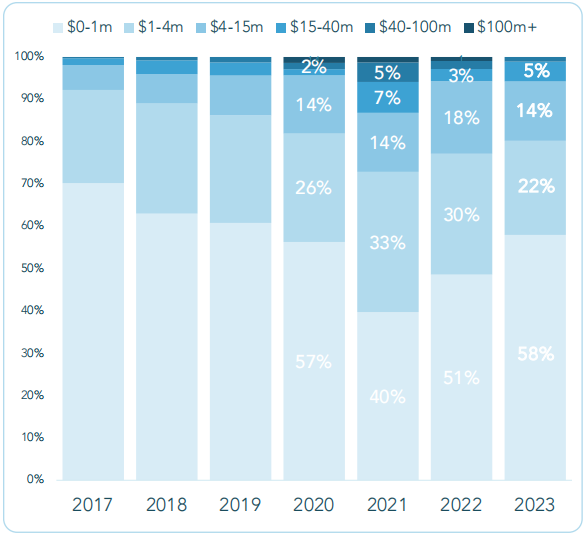

2019-2023,不同规模交易的交易次数的分布和变化趋势

考虑到2022年至2023年之间宏观环境发生的变化,当涉及到按轮次规模统计的交易次数时,2020年和2021年之间的趋势发生逆转,并不令人意外。

2019年到2021年,Brighteye观察到早期交易数量减少,后期交易数量增加,这表示第一批教育科技公司变得越来越成熟,但2022年至2023年,趋势逆转,早期小规模交易的数量显著增加,后期较大规模交易的数量下降。

事实上,2023年完成的交易中,58%在100万美元及以下,而2021年这一比例为48%。2023年的交易中,20%在100万-400万美元之间,78%低于400万美元。更大规模的交易中,9%在1500万美元或以上,2022年和2021年分别为12%和22%。

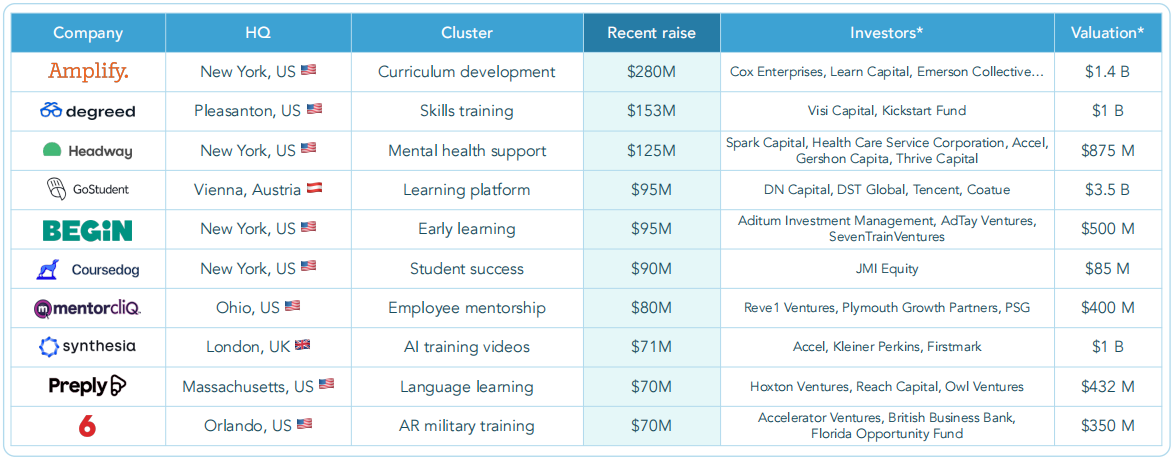

2023年全球教育科技融资前10名

前10笔交易所属的公司来自多个领域,尤其关注课程研发、辅导和员工培训。美国公司在前10名中占主导地位。

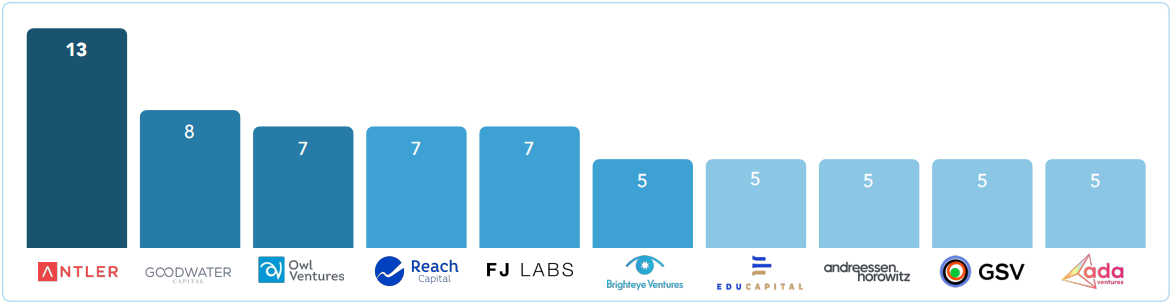

2023年,全球教育科技最活跃的10家投资机构

纵观整个教育科技行业中投出最多笔交易的风险投资公司,专业风险投资公司占据前10名,其中有6家偏好教育科技领域。

Antler尤其活跃,比第二名的Goodwater多投出5笔交易。Owl Ventures、Reach Capital和FJ Labs三家美国基金以7笔并列第三,Brighteye Ventures、Educapital,A16Z、GSV Ventures和Ada以5笔并列第六。

2023年这10家投资机构完成了67笔交易,2022年的前10大活跃机构共投出64笔。

欧洲斩获12亿美元,同比下降37%

2014-2023,欧洲教育科技融资规模和交易次数

与2022年相比,欧洲仍是教育科技领域比较有韧性的地区之一。2023年,欧洲斩获12亿美元,比2022年下降37%,2022年比2021年同比下降28%。虽然下降幅度较大,但融资额仍高于2020年的9.5亿美元。这对行业来说是个好兆头。

欧洲教育科技的交易次数显示出市场的弹性,虽然融资总额下降,但交易次数从2022年的256笔上升到2023年的288笔。这证明,在如今充满挑战的背景下,教育科技行业仍具有较强的吸引力,资金充足的公司的数量还在增加。

2014-2023,欧洲教育科技单笔平均融资规模

继续关注交易次数,欧洲在2023年完成的次数比2022年增长12.5%。与2021年至2022年期间的交易次数略有下降但融资额增加的情况相比,2022年至2023年期间出现了相反的趋势,即交易次数增加的同时交易规模有所下降。2023年的平均轮次规模在2022年的基础上大幅下降,从770万美元降至440万美元,降幅达43%。

将2023年一分为二,与上半年的430万美元平均轮次规模相比,下半年的440万美元略有上升,值得注意的是,下半年的交易次数比上半年增加了33%。

同时,2023年440万美元的平均轮次规模是2020年的1.5倍。

2017-2023,欧洲不同规模交易在融资总额中的占比

单笔交易金额超过1亿美元的交易在2023年骤降至0%,2022年这一数据为42%。2019年同样为0笔,2020-2023年的数据呈从上升至下降的趋势,分别为23%、27%、42%和0%。

2023年,4000万至1亿美元的中大规模融资轮次的比例为32%,2020年-2022年的数值分别为24%、32%、17%。

同时,Brighteye观察到,小规模融资的比例有所上升。例如,65.7%的资金是在1500万美元以下的轮次中获得的,2022年和2021年这一比例分别为29%和22%。

2017-2023,欧洲不同规模交易在总交易次数中的占比

从轮次规模来看,2023年的交易几乎反映了2020年的水平,超过一半的交易在100万美元或以下。这对行业的长期健康度来说是个好兆头,这表明,尽管环境充满挑战,但公司仍在设法筹集资金。很少有超过4000万美元的交易,1500万至4000万美元、400万至1500万美元、100万至400万美元和0至100万美元的轮次密度较大。

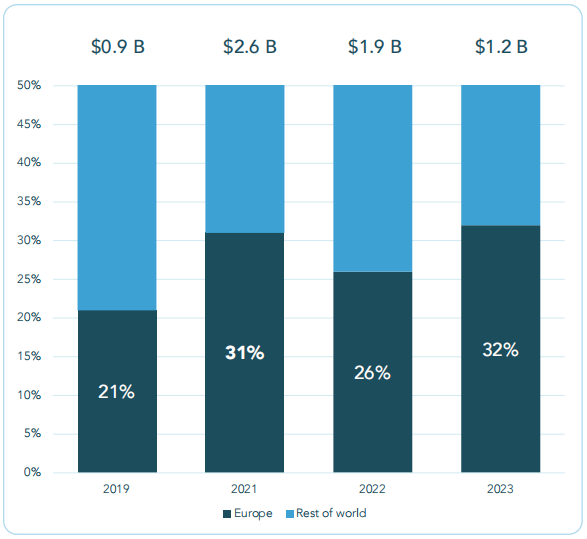

2019-2023,欧洲在全球教育科技融资总额中的占比

深蓝:欧洲;浅蓝:世界其他地区

自2019年以来,在欧洲完成的全球教育科技交易比例已从2019年的21%上升到2023年的32%。这表明,与其他主要地区相比,欧洲的教育科技活动愈发活跃。

Brighteye认为这是欧洲生态系统健康的标志,欧洲以外的投资者对该行业的兴趣越来越浓。

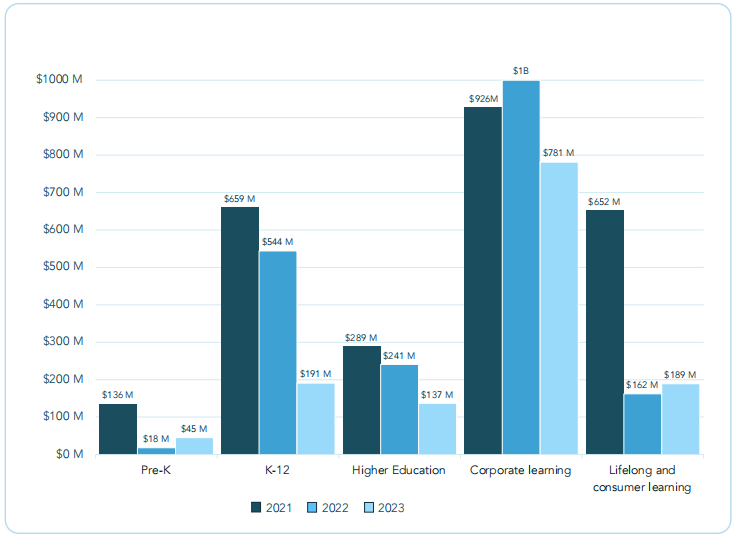

企业学习融资最多,学前教育增长最快

2021-2023,欧洲教育科技细分领域融资情况

从细分领域来看,企业学习再次成为吸纳最多资金的垂直领域,获得了总融资额的65%。K12、高等教育和企业学习的融资额大幅下降,尽管2022年的水平相对较低,但学前教育和终身学习的融资额均有所上升。

专注于学前教育的公司在2023年获得了4500万美元,比2022年的1800万美元增长2.5倍。

企业学习领域的融资额是K12和终身学习的4倍,这并不令人意外,因为提高劳动力技能和生产力备受重视。

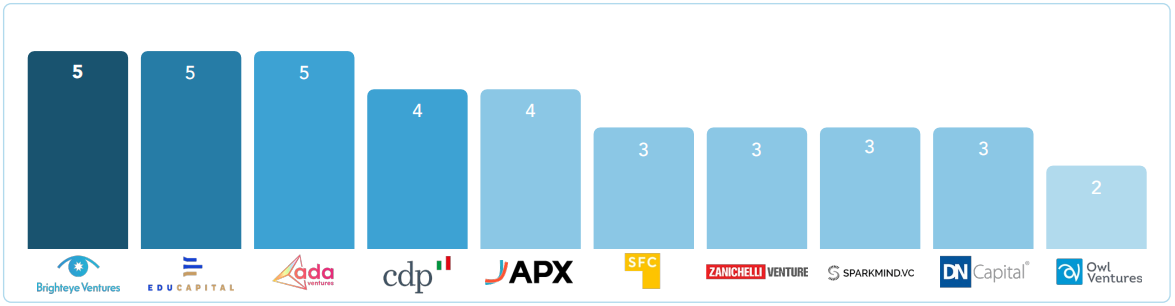

2023年,欧洲教育科技前10家投资机构

Brighteye Ventures连续四年成为欧洲最活跃的教育科技投资机构,2023年宣布5笔新交易。同时,Educapital和Ada并列第一名。前10家投资机构中有5家聚焦教育科技,与全球的数据有相似之处。

前10名在2023年投出38笔,2021年、2022年和2023年分别为64笔、52笔和38笔。但同时要注意到,2023年交易总次数有所增加,这表示更广泛的投资机构对教育科技领域萌生兴趣。前10名完成的38笔交易中,有18笔由教育科技投资机构完成。

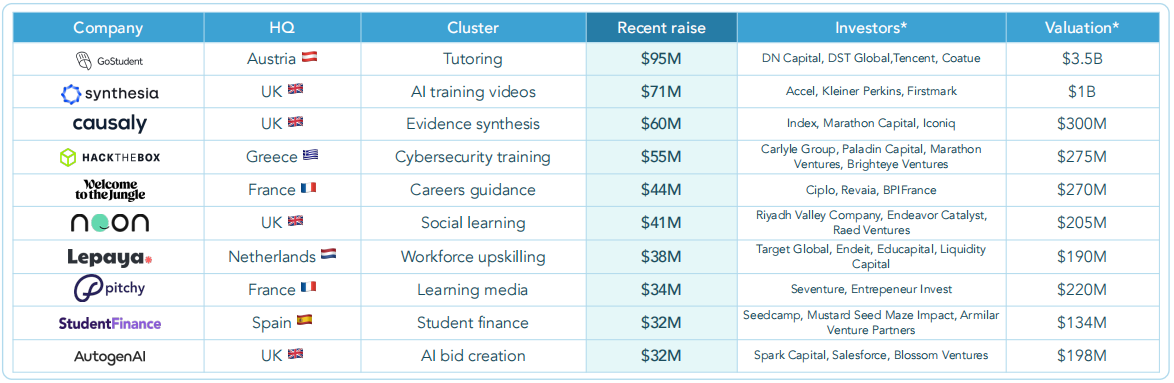

2023年,欧洲单笔融资前10名

2020年有2笔交易超过5000万美元,2021年为11笔,2022年为7笔,2023年为4笔。与2021年和2022年一样,GoStudent凭借9500万美元夺得桂冠,这笔资金将用于进一步研发产品和增强业务的弹性。

与前几年一样,这些大规模轮次往往非常分散,这表明生态系统正在成熟和深化,投资者认识到垂直和次垂直领域的范围正在扩大。

英国继续保持领先,法国位列第二

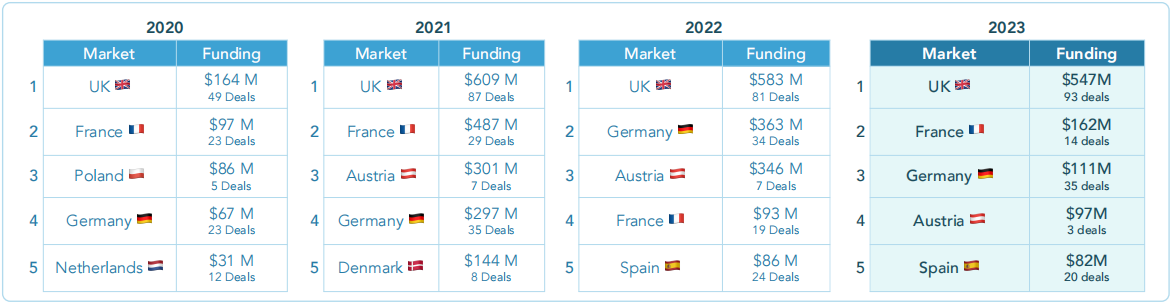

2020-2023,欧洲地区融资前5个国家

就融资额和交易次数而言,英国在2023年继续保持领先地位。尽管2023年的5.47亿美元融资额比2022年的5.83亿美元略有下降,但仍是2020年1.64亿美元的3.5倍多。

法国在融资额和交易次数方面均排名第二,法国初创公司在14笔交易中获得1.62亿美元。排名第二的法国和排名第三的德国之间的差距为5100万美元。有趣的是,与2022年相比,前五个国家中,只有法国的融资额在增加。

融资额下降最多的是德国,但其交易次数仍然强劲。德国初创公司通过35笔交易筹集了1.11亿美元。与2022年相比,2023年的融资额下降了67%。

西班牙占据第五名,通过20笔交易获得8200万美元,与2022年几乎持平。

2024年欧洲教育科技五点预测

1. 将教育融入日常工作流程

Brighteye认为,将出现新的教育解决方案来满足用户的需求,可以称之为“学习指南”。例如,假设你是一名销售开发代表(SDR),主要在Salesforce CRM工作,在经过同意后,“学习指南”会主动纠正你的错误,实时教你如何改进,使学习自然而然地成为体验的一部分。理想情况下,这份“学习指南”将根据你的学习能力或生产力需求量身定制,并且可以跨平台。这可以大大提高学习成果,同时将人们的生产力提升到一个新的水平。Brighteye预计今年将有10多家这类公司获得种子前或种子轮融资。

2. 气候教育

气候和可持续性技能教育仍然是2024年的最高优先事项和最高预测之一。Brighteye非常高兴能够为从一系列角度解决这一问题的创始人提供支持,这些角度包括利用教育改变行为、向不同的受众群体(学生、蓝领或白领等)传达紧迫感、在不同领域(可再生能源、房地产、农业、交通等)提升人们的绿色技能、促进绿色技能人才的招聘,以及帮助解决气候变化引起的心理健康问题等。Brighteye希望2024年至少有10家欧洲气候教育公司获得2500万欧元以上的资金。

3. 研究 x 知识 x 人工智能

2024年,Brighteye关注的一大主题是帮助公司和个人更好地在组织内发现、管理知识的解决方案,并将其应用于提高绩效和生产力,以及与解决方案本身相关的效率和效益。一些专注于这些领域的公司在2023年拿到了不少资金,如Causaly、Noble.AI和Sana Labs,但以行业为重点的知识发现和探索还是一个蓝海。随着培训解决方案不断发展,且越来越聚焦各个领域,Brighteye认为知识发现解决方案的相似性将会提高。Brighteye预测,2024年,这一领域的公司将完成5笔以上的A轮融资。

4. 教育 x 医疗

Brighteye预计,随着消费者越来越多地寻找提高寿命和生活质量的方法,教育科技与医疗科技的解决方案将蓬勃发展。患者将继续寻求更多积极主动的方法,以预防疾病。人工智能已经推出了丰富的解决方案,可提供个性化建议。将这些解决方案与提高患者了解自己身体的能力(例如通过可穿戴设备)相结合,可减轻医疗保健提供者的负担。我们可以期待这些教育科技公司和保险提供商之间能碰撞出火花。Brighteye预计在2023年将看到10个新的解决方案获得种子轮融资。

5. 空间 x 教育科技

对空间基础设施发展的研究正在加快,其中包括与国防技术有关的研究。太空曾经被视为一个遥远的世界,但由于科技巨头之间的竞争愈发激烈,以及星链和其他天基解决方案的知名度不断提升,太空离我们的生活越来越近。我们可以合理地预期国防、航空航天、电信和其他相关行业的需求将会增加,例如,飞行员短缺,培训仍然缓慢而昂贵,在技术培训解决方案的支持下,改进的时机已经成熟。Brighteye预计,今年寻求解决太空、航空航天和国防子行业人员短缺问题的公司将达成5笔以上的种子轮交易。

2、芥末堆不接受通过公关费、车马费等任何形式发布失实文章,只呈现有价值的内容给读者;

3、如果你也从事教育,并希望被芥末堆报道,请您 填写信息告诉我们。